Regole sulla tassazione

Tassazione e dichiarazione degli interessi percepiti tramite la piattaforma Trusters

Trusters nel 2019 ha incaricato lo Studio Legale Tributario Gaffuri di Milano di redigere un parere legale in merito alla norma fiscale, attualmente in vigore, che regola in parte la tassazione delle piattaforme di lending crowdfunding, al fine di tracciare le linee da seguire e le implementazioni da apportare alla piattaforma per essere conformi alla normativa vigente.

La normativa fiscale

In base alla previsione normativa contenuta negli artt. 43 e 44 della Legge n.205 del 27 dicembre 2017 (Legge di Bilancio 2018) le piattaforme di peer-to-peer lending che rivestono la qualifica di intermediario finanziario (iscritto all’albo ai sensi dell’articolo 106 del TUB) o quella di istituto di pagamento (ai sensi dell’articolo 114 del TUB – Testo unico bancario), autorizzato dalla Banca d’Italia, fungono da sostituto d’imposta operando una ritenuta alla fonte a titolo d’imposta definitiva con l’aliquota del 26% sui proventi derivanti da prestiti erogati a soggetti finanziatori non professionali (persone fisiche) per il tramite delle stesse piattaforme. In questo caso l'investitore (cliente del portale) non ha alcun obbligo verso il fisco, né dichiarativo né sostanziale.

La risposta dell’agenzia dell’entrate

L’Agenzia delle Entrate si è espressa di recente con Risposta n. 168/E del 2020 in merito al caso specifico di quelle società gestori di piattaforme online di peer-to-peer lending che operano in qualità di agente di un istituto di pagamento, ma che non rivestono la qualifica di intermediario finanziario iscritto all’albo ai sensi dell’articolo 106 del TUB e neanche quella di istituto di pagamento ai sensi dell’articolo 114 del TUB, autorizzato dalla Banca d’Italia. Non rientrando tale tipologia di piattaforma nell’ambito di applicazione nella nuova lett. d-bis) art. 44 TUIR, l’amministrazione finanziaria ha risposto che esse NON POSSONO operare come sostituti d’imposta né applicare la ritenuta a titolo d’imposta pari al 26% sugli interessi erogati attraverso la piattaforma stessa in relazione ai finanziamenti di P2P Lending.

E Trusters?

Trusters opera come Agente di pagamento di un istituto di pagamento la cui operatività è riconosciuta da Banca d’Italia: l’istituto di pagamento francese Lemonway SaS.

Pertanto, i proventi derivanti da attività di Lending Crowdfunding, percepiti per il tramite di Trusters, sono considerati “redditi da capitale” ed andranno quindi a concorrere alla definizione del reddito del contribuente, tassato secondo gli scaglioni IRPEF per le persone fisiche o IRES per le aziende.

Di seguito riportiamo quanto è stato implementato sulla piattaforma Trusters in merito all’applicazione delle ritenute:

01

Il soggetto che riceve le somme in prestito (Società Proponente), ossia l’impresa destinataria finale dei fondi raccolti, che si obbliga contrattualmente a restituire gli stessi e a remunerare il prestatore di denaro, fungerà da sostituto d’imposta (come previsto nella risposta dell’Agenzia delle Entrate n. 687/2021) operando una ritenuta del 26% a titolo d’acconto nei confronti delle persone fisiche ed enti non commerciali residenti in Italia.

02

I proventi percepiti dai prestiti effettuati da persone fisiche sono incasellabili tra i redditi da capitale e soggetti alla ritenuta a titolo d’acconto del 26% e l’utente che li ha ricevuti dovrà verificare la necessità di un conguaglio fiscale in sede di dichiarazione dei redditi in base al proprio scaglione Irpef.

03

Se il percipiente è un’impresa residente in Italia non si applicherà alcuna ritenuta alla fonte. I proventi di questi soggetti concorrono, in qualità di componenti positive, a formare il reddito commerciale assoggettato ad Irpef o ad Ires nei modi ordinari.

04

Ai proventi percepiti dai prestiti effettuati da soggetti (persone fisiche e società) residenti all’estero verrà applicata dalla Società Proponente in qualità di sostituto d’imposta la ritenuta a titolo d’imposta pari al 26 per cento, ovvero la minore aliquota prevista dalla vigente convenzione contro le doppie imposizioni eventualmente stipulata dall’Italia con il suo Paese di residenza.

A tal fine, il soggetto dovrà fornire alla Società Proponente, prima del pagamento, la documentazione attestante la sussistenza dei requisiti di legge (ad esempio, residenza fiscale) mediante la modulistica reperibile sul sito internet dell’Agenzia delle Entrate (al seguente link)

Ma come si dichiarano gli interessi percepiti?

Vanno dichiarati gli interessi percepiti nel corso dell’anno fiscale precedente in seguito ai finanziamenti eseguiti su Trusters, secondo il principio di cassa ed in base alla tipologia di contribuente:

Nel caso di Persone fisiche - MODELLO REDDITI PERSONE FISICHE (PF)

La somma totale degli interessi percepiti, da uno o più investimenti, va riportata nel quadro RL2 sezione IA Rigo RL2 indicando come tipo reddito il codice 1 “interessi e altri proventi derivanti da capitali dati a mutuo e da altri contratti”. Indicare poi nella colonna reddito l’importo totale degli interessi incassati e nel rigo ritenute l’importo delle ritenute complessivamente subite.

Nel caso di Persone fisiche - MODELLO 730

La somma totale degli interessi percepiti, da uno o più investimenti, va riportata nel rigo D2 indicando:

- Nella colonna 1 (tipo reddito) il codice 1 “interessi e altri proventi derivanti da capitali dati a mutuo e da altri contratti”.

- Nella colonna 2 (redditi) l’importo complessivo degli interessi relativo alla tipologia indicata in colonna 1.

- Nella colonna 4 (ritenute) l’importo complessivo delle ritenute d’acconto subite.

- Nella colonna 1 (tipo reddito) il codice 1 “interessi e altri proventi derivanti da capitali dati a mutuo e da altri contratti”.

- Nella colonna 2 (redditi) l’importo complessivo degli interessi relativo alla tipologia indicata in colonna 1.

- Nella colonna 4 (ritenute) l’importo complessivo delle ritenute d’acconto subite.

Nel caso di Società di Capitali (Persone Giuridiche)

Trattandosi di redditi da capitale vanno a concorrere con le altre tipologie di redditi quindi assoggettate ad IRES.

Il monitoraggio fiscale sui conti di pagamento esteri (QUADRO RW)

Il conto di pagamento, aperto dall’utente presso l’istituto di pagamento Lemonway (di diritto francese) per il tramite di Trusters viene assimilato ad un conto corrente estero ai soli fini dell’applicazione del monitoraggio fiscale (Risposta dell’Agenzia delle Entrate n. 155/2022).

La giacenza di somme in quel conto è pertanto sottoposta all’obbligo del Monitoraggio Fiscale, con conseguente compilazione del Quadro RW del Modello Unico, ai sensi dell’art. 4 del d.l. n. 167/1990 da allegare alla propria dichiarazione dei redditi, SOLO nei seguenti casi specifici:

Qualora la giacenza media* del conto di pagamento estero, durante il corso dell’anno solare precedente, sia superiore a €5.000.

Qualora il conto di pagamento superi la soglia di €15.000, anche per un solo giorno, nel corso del periodo d’imposta. Anche se la giacenza media è stata inferiore a €5.000.

* Il calcolo della giacenza media annua si determina dividendo la somma delle giacenze giornaliere per 365, indipendentemente dal numero di giorni in cui il conto di pagamento risulta attivo.

Ai sensi dell’art. 19, commi da 18 a 22, del d.l. n. 201/2011, sono tenuti alla compilazione del quadro RW ed assoggettati all’imposta sul valore dei prodotti finanziari, dei conti correnti e dei libretti di risparmio detenuti all’estero (c.d. IVAFE) i soggetti residenti in Italia ossia:

- Persone fisiche;

- Enti non Commerciali, tra cui anche i Trust;

- Società Semplici (sono quindi ESCLUSE le Società di Persone e Società di Capitali, Snc, Srl, Spa…).

Con la Risoluzione N. 56/E del 25/09/2020 l’Agenzia delle Entrate ha chiarito che l’imposta IVAFE per i conti di pagamento aperti attraverso le piattaforme di crowdfunding NON DEVE ESSERE PAGATA. Rimane invece l’obbligo del Monitoraggio fiscale nei casi sopra specificati.

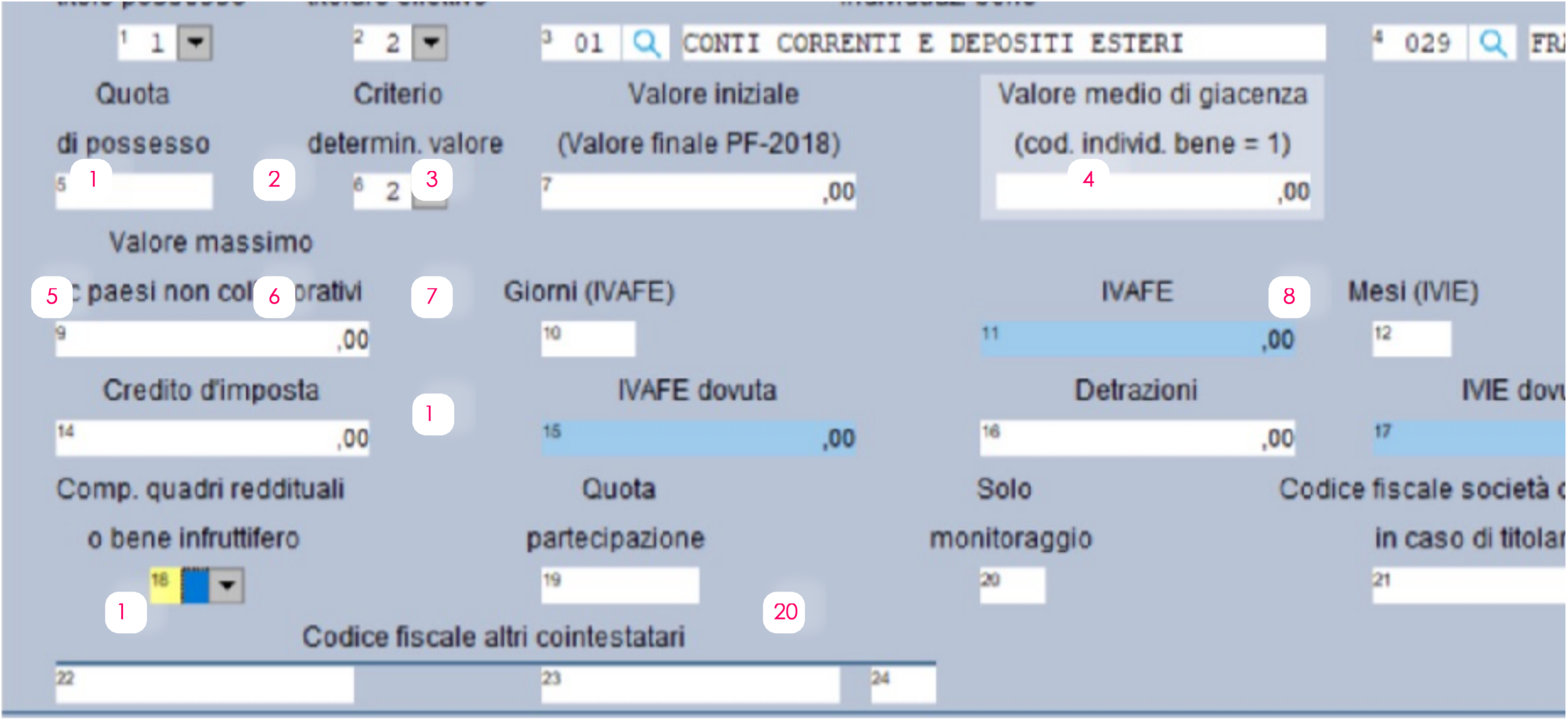

Esempio compilazione del QUADRO RW

Riportiamo di seguito le indicazioni che il contribuente dovrà inserire qualora debba assolvere i soli obblighi di monitoraggio:

1 - Titolo del possesso: indicare 1 - piena proprietà.

2 - Sogg, delegato / titolare effettivo: indicare 2 - titolare effettivo.

3 - Codice individuazione bene: indicare 14 - Altre attività estere di natura finanziaria e valute virtuali.

4 - Codice Stato estero: indicare 029- per la Francia.

5 - Quota percentuale di possesso: indicare 100.

6 - Determinazione del valore: indicare 2 - per il valore nominale.

7 - Valore iniziale: indicare il valore all’inizio del periodo d’imposta. Inserire il valore relativo al 31/12 dell’anno precedente, se il conto è stato aperto successivamente indicare l’importo del primo accredito.

8 - Valore finale: indicare il valore medio di giacenza.

10 - Giorni IVAFE / solo in caso giacenza media superiore €5000: Indicare i giorni effettivi di apertura del conto.

18 - Comp. quadri reddituali o bene infruttifero: indicare 5 - il conto di pagamento Lemon Way non è fruttifero.

20 - Solo monitoraggio: barrare sempre la casella “solo monitoraggio”.

Ricorda

In ogni momento potrai contattare il nostro Team Customer Service all’indirizzo supporto@trusters.it per richiedere l’Estratto Conto del tuo conto di pagamento Lemonway.

All’interno dell’area personale, alla sezione “Certificazione Fiscale”, oltre alla copia delle Certificazioni rilasciate dai sostituti d’imposta sono visionabili la Giacenza Media del proprio conto di pagamento ed il saldo al 31/12 degli anni precedenti.